【予測財務三表】の作りかた

※この記事はリンクフリーです。リンクにあたって、ご連絡等は必要ありません。

当サイトの利用にあたって

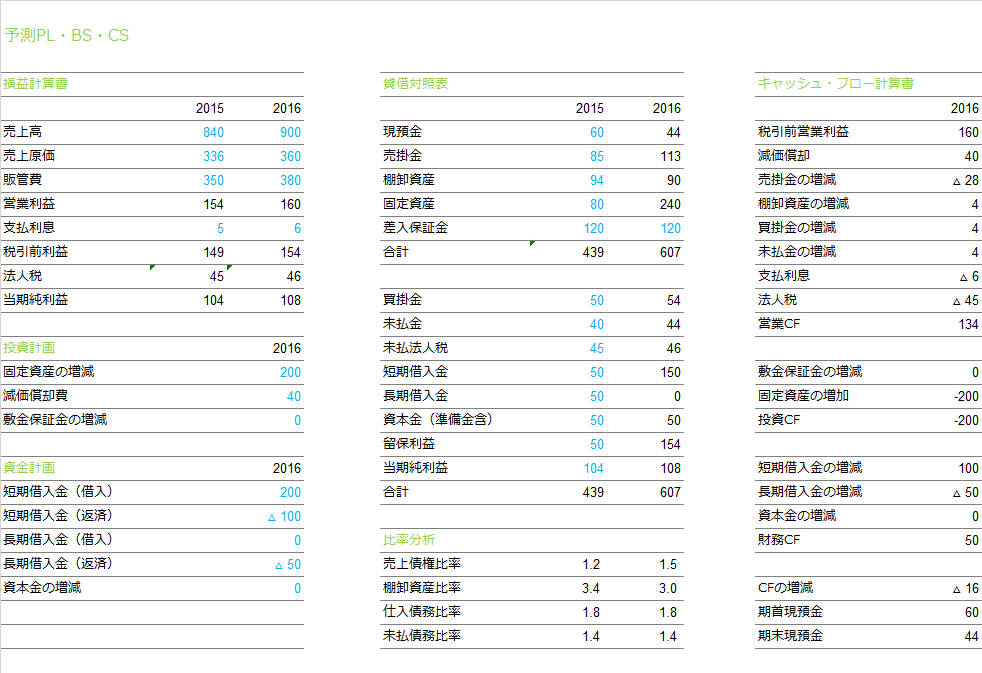

事業計画にあたって、予測損益計算書(PL)を作ることはできるが、予測貸借対照表(BS)やキャッシュ・フロー計算書(CS)はどのようにつくればいいのかわからない。

たしかに、バランスシートやキャッシュ・フローの予測を立てるのは手間です。

しかし、これからご紹介するエクセルのフォームを使えばとても簡単です。慣れれば30分ほどで作成できます。ぜひ、トライしてみてください。

フォーマットです。

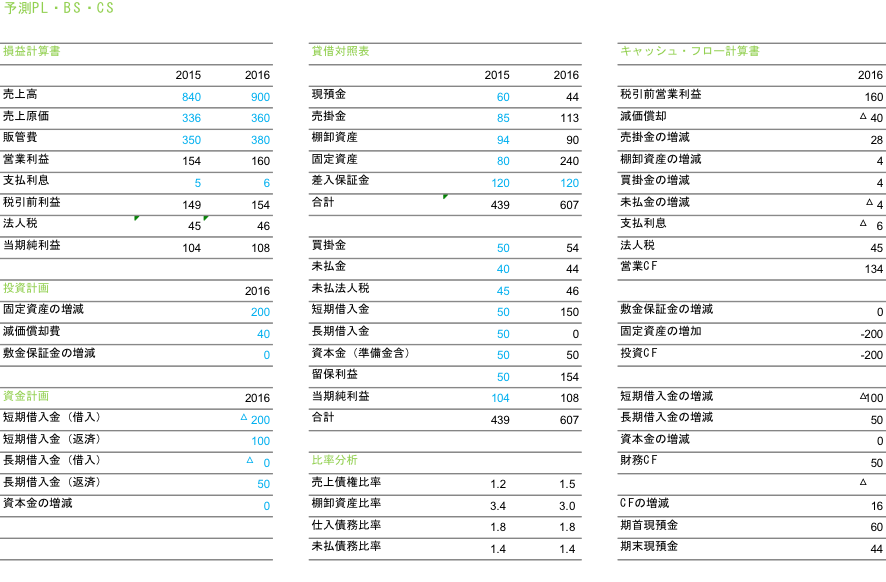

予測PL・BS・CF

(ファイルサイズ:13.5KB Microsoft Excel Workbook )

まずは、損益計算書から参りましょう。

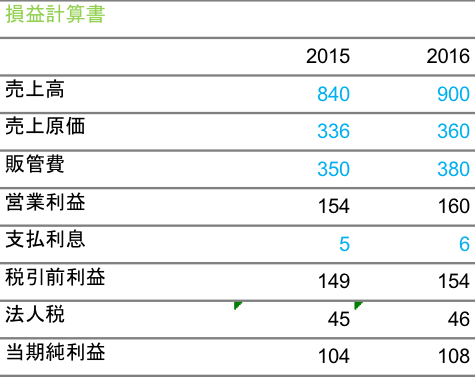

1.損益計算書

数字の左側が実績、右側が予想です。

実績を元に、おおよそこのくらいと思われる数値を入力します。

ここでは売上高を7%増に設定しました。

(フォーマットでは、黒字に数式が入っていますので、青字部分に数値を入力するだけです。)

出来上がった損益計算書をベースに、次は「予測貸借対照表」と「予測キャッシュ・フロー計算書」 を作っていきます。

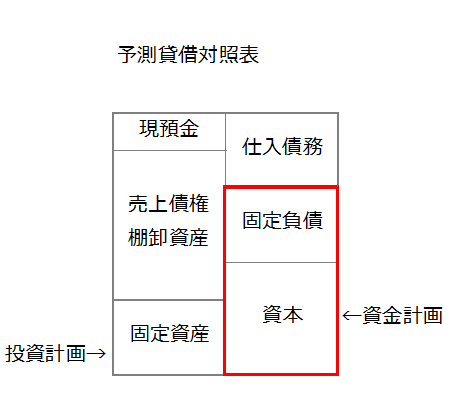

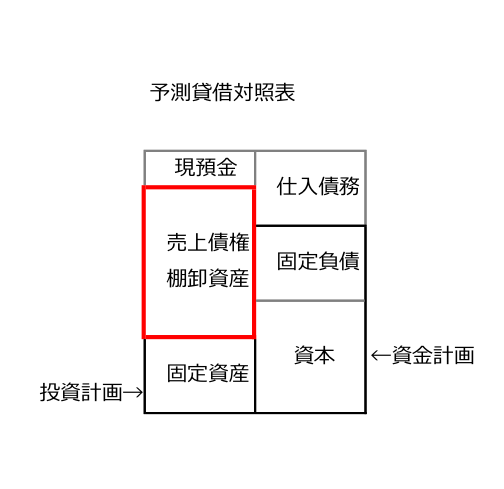

2.予測貸借対照表(BS)

予測BSを作るには、以下の2つの計画が必要です。

1)投資計画

2)資金計画

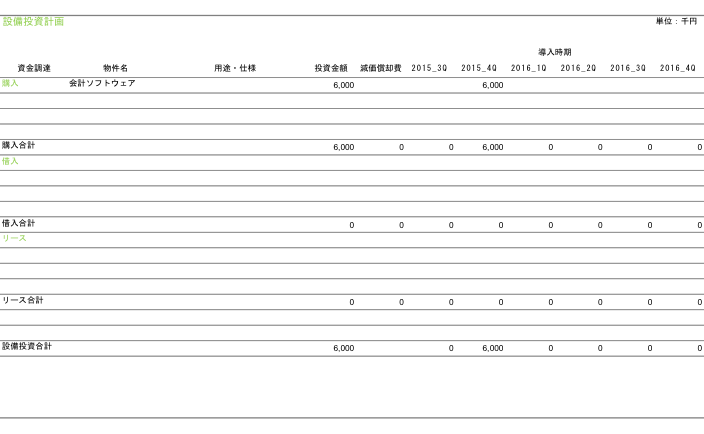

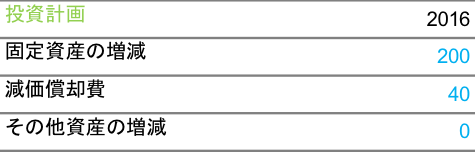

2-1.投資計画

固定資産などへの投資をどのくらい行なうか、です。

(設備投資計画.xlsx ファイルサイズ:12.0KB Microsoft Excel Workbook )

固定資産に分類される主なものは次のようなものです。

固定資産の例)

建物、構築物、機械装置、車両運搬具、工具・器具・備品、土地

投資計画では、購入資金の調達資金を、

【購入】・・・・・自前の資金で購入

【リース】・・・・リース契約

【借入】・・・・・不足分もしくは全額の借り入れ

のいずれかの方法で購入します。

ここでは、例として 固定資産を200増加とし、既存分の減価償却費を40としました。

なお、増減としているのは購入と売却の差し引きを表しています。購入が400、売却が200。差し引き200の増加といった感じです。

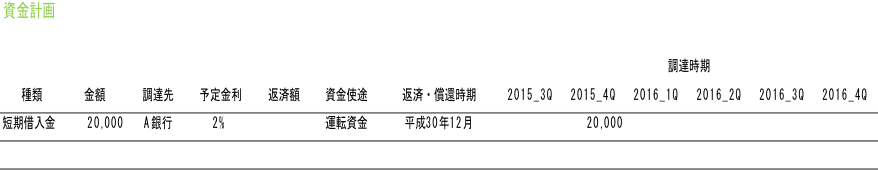

2-2.資金計画

投資計画の次は、資金計画です。

単純に、資金の調達と返済をそれぞれいくらで計画するかです。

(資金計画.xlsx ファイルサイズ:12.0KB Microsoft Excel Workbook )

資金計画は、BS(貸借対照表)の右側に最も大きな影響を与えます。決めておくことは、以下の7つ。

①短期借入金の<調達>予定額

②短期借入金の<返済>予定額

③長期借入金の<調達>予定額

④長期借入金の<返済>予定額

⑤社債(少人数私募債)の発行予定額

⑥社債(少人数私募債)の償還予定額

⑦増資による調達額

①〜④が銀行からの借り入れ、⑤と⑥が自社での調達、⑦が資本による調達です。

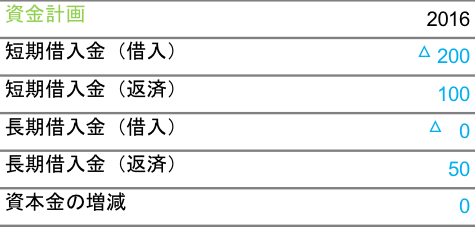

例として、以下のように計画したとします。

短期借入金の調達 :200

短期借入金の返済 :100

長期借入金の調達 :0

長期借入金の返済 :50

この金額をフォーマットへ転記します。

これで資金計画部分は終わりです。 最後は債権債務の比率設定です。

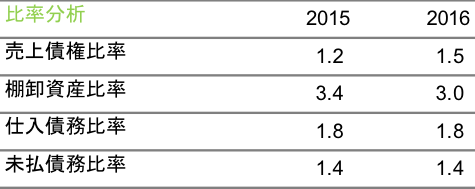

2-3.債権債務比率

売掛金が月商の何倍あるのか、棚卸資産と仕入債務がそれぞれ売上原価の何倍あるのかを決めます。

棚卸資産と売上原価を比較するのは、売上が立ったときに棚卸資産(商品や材料など)→売上原価へ振り替えられるため、売上ではなく売上原価と紐付かせるためです。

昨年の実績をまず計算し、それに対してどれくらい増減するのかを予測します。まず、昨年の売掛金の実績です。 計算式は、

売掛金比率= 昨年の平均売掛金残高/月商(=売上高/12)

簡単な例で見てみましょう。

平均売掛金残高 :400

月商 :200

売掛金比率は、

売掛金比率 = 400/200 = 2.0(倍)

となります。昨年は月商2ヶ月分の売掛金を持っていたことを示しています。

この値がいくらにするかによって売掛金の計画値が定まります。前期は2ヶ月分だった。来期は2.5ヶ月分で見ておこうなど、です。

今、サンプル数値として1.5を入れています。

あとはこの比率に売上高を掛け算すれば、そのまま売掛金の数字になります。翌年度の売掛金は、

2016年度の売掛金

= 2016年度の売上高 / 12 ✕ 売上債権比率

= 900 / 12 ✕ 1.5 = 113

と決まります。続いて売掛金と同様に、

棚卸資産費率 = 棚卸資産/月商

買入債務比率 = 買掛金/月商

未払債務比率 = 未払金/月商

それぞれの倍数を求めます。

サンプルは以下のような数値にしました。

なお、エクセルのフォーマット内にはすべて計算式が入っています。計算はエクセルに任せて、こういうやり方をしているんだなとざっくり押さえておくだけで十分です。

2-4.各データ入力

ダウンロードファイルには既に数式が入っています。フォーマットの【青字】が入力対象です。

なお、CFも計算式が入っています。貸借対照表を入力するとキャッシュ・フローも同時に計算します。

2-5.シミュレーションする前に

売上を100%、120%、150%など様々なケースを比較するために、ぜひこのフォーマットを必要な分だけシートコピーしてお使い下さい。

まとめ

1.損益計算書を作る

2.貸借対照表を作成するために「設備投資計画」と「資金計画」を立てる

3.債権債務比率を決める

売掛金、棚卸資産、買掛仕入債務がそれぞれ売上高、売上原価に対してどのくらいを占めているのかを決める。比率が決まったら、売上高、売上原価で戻して計画値を計算します。

4.シュミレーションパターンを作る

予定どおり、上昇予定、下降予定などパターンをシミュレートするために、必要な分をシートコピーしておく。

事業計画立案の予定があるなら、ぜひ売上計画だけではなく、予測貸借対照表と予測キャッシュ・フロー計算書も作成してください。より一層精度の高い計画になり、御社の未来の利益とつながります。

そのビジネスが果たして儲かるのか、をチェックするために、

「多角的なファイナンスの視点」が欠かせません。

今、考えている事業アイデアについて、ご相談を承っています。

お問い合わせはこちらからどうぞ。

※24時間以内に必ずご返事致します。

- 前の記事

投資リスクを70%以上減らす分析ツール【エクセルフォーム付】 2016.04.22

- 次の記事

【成功パターンが満載】この良書の中に答えがある! 2016.04.23